Kierowcy mają dwa tygodnie na złożenie tej deklaracji. Kto musi to zrobić?

Na wypełnienie tej deklaracji (od powstania tzw. obowiązku podatkowego) kierowcy mają dwa tygodnie. I lepiej tego terminu nie przekroczyć, bo konsekwencje finansowe mogą być bardzo dotkliwe. Kto musi wypełnić i wysłać taką deklarację?

Spis treści:

Podatek od czynności cywilnoprawnych (PCC) to taki podatek, który jest pobierany od umów sprzedaży, pożyczki lub darowizny. Konieczność zapłacenia tego podatku powstaje w przypadku dokonania niektórych transakcji.

Deklaracja PCC-3 - kiedy trzeba złożyć?

Musimy zapłacić podatek PCC-3, gdy kupimy pojazd od podmiotów, które nie są podatnikami VAT. Mówiąc w skrócie, płacimy go wtedy, gdy kupimy pojazd używany od osoby prywatnej. Gdy dokonujemy zakupu na fakturę, podatek PCC nie jest wymagamy. Tak samo w sytuacji, gdy wartość rynkowa pojazdu nie przekracza 1000 zł. Ostatnią sytuacją jest nabycie pojazdu za granicą - podatek PCC dotyczy czynności zawieranych na terytorium Polski.

Oczywiście podatku PCC-3 nie płacimy również, gdy kupujemy świeżo wyprodukowany pojazd prosto z salonu. W takiej sytuacji wystarczy już, że płacimy odpowiednio wysoki podatek VAT doliczony do ceny.

Kto nie musi płacić podatku PCC-3 w 2022 roku?

Prawo przewiduje kilka sytuacji, w których można być zwolnionym z płacenia podatku od czynności cywilnoprawnych. Dotyczy to osób niepełnosprawnych, które legitymują się następującymi dokumentami:

- orzeczeniem o znacznym albo umiarkowanym stopniu niepełnosprawności (niezależnie od schorzenia);

- orzeczeniem o lekkim stopniu niepełnosprawności w związku ze schorzeniami narządów ruchu.

Trzeba pamiętać, że warunkiem do zwolnienia z podatku PCC musi być samochód kupiony przez osobę niepełnosprawną na własne potrzeby.

Jaka kwota podatku PCC-3 w 2022 roku?

Podatek PCC wynosi 2% od wartości rynkowej samochodu. Wartość rynkową możemy oszacować sprawdzając ceny innych pojazdów (taka sama marka, typ, model, ten sam rok produkcji) w danym miejscu i czasie.

Nie powinniśmy bazować tylko na kwocie widniejącej na umowie, ponieważ może być niższa od cen rynkowych. Jeśli dostaliśmy upust, to nie powinniśmy go uwzględniać. Zaniżanie wartości w celu obniżenia podatku PCC mija się z celem. Chyba, że faktycznie nabyliśmy pojazd, który jest uszkodzony. Jednak w takiej sytuacji należy przedstawić dokumentację fotograficzną lub kosztorys naprawy urzędnikowi w skarbówce.

Urzędnicy mogą się powołać na specjalne tabele statystyczne, na podstawie których sprawdzą, a następnie naliczą podatek.

Jeśli nie zgodzimy się z wyceną wartości auta oraz kwotą PCC proponowaną przez urząd skarbowy - możemy powołać biegłego. jeśli oszacowana przez biegłego wartość samochodu będzie różnić się o więcej niż 33% od kwoty podanej przez podatnika, to podatnik jest zobowiązany do zapłacenia za opinię. Jest to koszt około 500 zł.

Jak zapłacić PCC-3 po zakupie pojazdu?

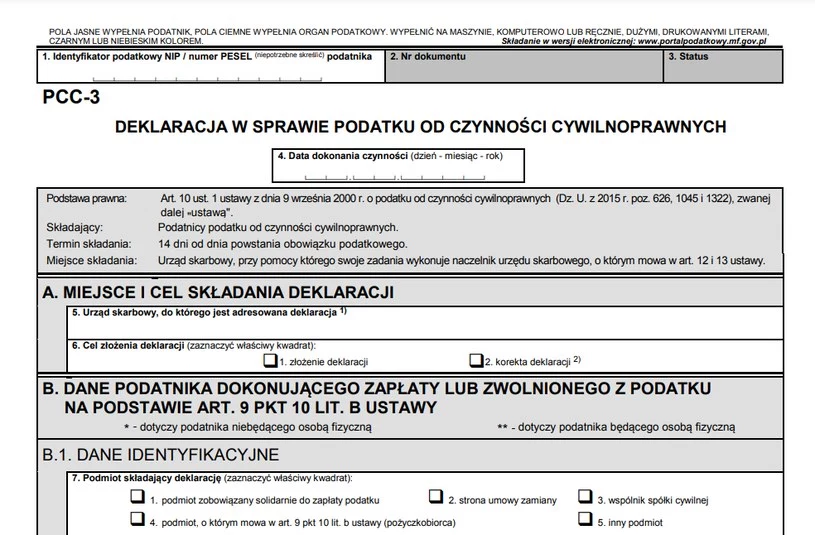

Żeby opłacić podatek od czynności cywilnoprawnych należy ściągnąć ze strony urzędu, a następnie uzupełnić formularz PCC-3. Wypełniony dokument należy złożyć w centrum obsługi w urzędzie skarbowym, wysłać pocztą lub drogą elektroniczną. Kwotę podatku można wpłacić w kasie urzędu skarbowego w miejscu zamieszkania bądź wysłać przelewem na konto urzędu.

Jaka kara za spóźnienie z deklaracją PCC-3?

Nieopłacenie podatku od zakupu samochodu to wykroczenie, a w niektórych przypadkach nawet przestępstwo skarbowe. Konsekwencje zależą od rodzaju przewinienia. Jeśli przyznamy się do błędu, uregulujemy należność i złożymy czynny żal - urzędnik może przymknąć oko na taki występek.

W gorszej sytuacji są osoby, które przegapiły 14 dniowy termin na zapłacenie podatku i zostały upomniane przez urząd skarbowy. Kara za opóźnienia w uiszczeniu PCC zależy od wysokości płacy minimalnej w danym roku i może być bardzo dotkliwa. W 2022 roku wynosi ona od 301 zł (1/10 płacy minimalnej) do 60 200 zł (20-krotność płacy minimalnej).

Obowiązek opłaty tego podatku przedawnia się po upływie 5 lat.