Spóźnisz się dwa tygodnie, zapłacisz ogromną karę

To jedna z pułapek czekających na nas jeśli sprowadzamy samochód z zagranicy. Po sprowadzeniu musimy złożyć deklarację i zapłacić podatek, a jeśli tego nie zrobimy, przegapimy termin lub pominiemy ten krok przez niewiedzę, zostaniemy ukarani grzywną. Może ona wynosić od 350 do nawet blisko 70 tysięcy zł! Wiesz o jaki podatek chodzi? Sprawdź czy też musisz zapłacić.

Spis treści:

Deklaracja PCC, a dokładnie PCC-3 to podatek od czynności cywilnoprawnych, który złożyć powinna każda osoba, która kupiła samochód od prywatnego właściciela. Samo złożenie deklaracji wiąże się oczywiście z opłaceniem odpowiedniego podatku. Za niezapłacenie podatku grozi z kolei dotkliwa kara, która zależy od decyzji sądu - w 2023 roku może wynosić od 350 do nawet blisko 70 tysięcy złotych. dlaczego tak jest? Wysokość kary jest uzależniona od wysokości minimalnego krajowego wynagrodzenia. To sąd decyduje jaką karę przydzielić.

Jaki jest podatek PCC w 2023 roku

Podatek PCC-3 jaki musimy zapłacić od samochodu używanego zakupionego od osoby prywatnej (nie na firmę i nie od firmy) stanowi 2% jego wartości. Jest wyliczany na podstawie wyceny średniej wartości rynkowej. Aby oszacować wartość samochodu, a tym samym podatek do zapłacenia urzędnicy posługują się wycenami przygotowanymi przez stworzone w tym celu instytucje.

Choć w deklaracji możemy zadeklarować wartość samochodu, która była wpisana na umowie kupna-sprzedaży, jest ona dodatkowo weryfikowana. Ma to zapobiegać sztucznemu zaniżaniu cen, w celu zmniejszenia wysokości podatku do zapłacenia. Podobna kwestia dotyczy też opłaty akcyzowej od samochodów sprowadzonych z zagranicy. Początkowo na umowach widniały kuriozalnie niskie ceny, bo w ten sposób sprowadzający unikał płacenia wysokiej akcyzy, jednak urzędnicy również w tej kwestii poszli po rozum do głowy i zmienili sposób wyliczania akcyzy.

Teraz także i akcyza (3,1% od wartości samochodu o pojemności skokowej do 2000 cm3, i 18,6% od samochodu o pojemności powyżej 2000 cm3) jest wyliczana na podstawie wyceny średniej wartości, aby zapobiec próbom oszustwa podatkowego.

Jeśli wartość wpisana w deklaracji (przepisana z umowy) jest zbliżona do tego jak auto jest wyceniane przez odpowiednie instytucje, urząd skarbowy nie będzie wychodzić przed szereg, aby korygować wartość samochodu podaną na deklaracji i wyliczy podatek na podstawie wpisu w złożonych przez nas dokumentach. Poza tym oczywiste jest to, że realna wartość samochodu może różnić się od tej, która jest wyliczona na podstawie opinii rzeczoznawców lub średnich cen podobnych samochodów.

Jeśli samochód który kupiliśmy jest w jakikolwiek sposób uszkodzony, warto zawczasu przygotować dokumentację zdjęciową, lub przygotować kosztorys naprawy na przykład angażując w jego sporządzenie rzeczoznawcę samochodowego, który oficjalnie potwierdzi niższą wartość zakupionego samochodu.

Jeśli mamy zastrzeżenia do wyceny pojazdu zaproponowanej przez urząd skarbowy, a kwota podatku jest zbyt wysoka możemy starać się o powołanie biegłego, który oceni rzeczywistą wartość samochodu lub innego pojazdu. Należy jednak pamiętać o tym, że jeśli różnica pomiędzy rzeczywistą wyceną a wyceną zaproponowaną przez urząd skarbowy nie będzie większa niż 1/3 wartości, będziemy musieli zapłacić za opinię biegłego około 500 zł.

Podatek PCC - kto powinien zapłacić

Podatek PCC-3 jest obowiązkowy dla każdej osoby, która zakupiła pojazd (nie tylko samochód) od osoby nie będącej płatnikiem VAT (od osoby prywatnej), na podstawie umowy-kupna sprzedaży. Należy jednak pamiętać, że aby podatek był obowiązkowy wartość pojazdu musi przekraczać 1000 zł. Pojazdy warte mniej są zwolnione od podatku PCC-3. To jednak nie jedyny wyjątek, w którym nie musimy płacić podatku PCC-3.

Auto na fakturę lub zza granicy - nie płacisz PCC-3

Podatku PCC3 nie musimy płacić również w kilku innych sytuacjach:

- gdy zakupiliśmy samochód zza granicy. Wtedy musimy jednak opłacić podatek akcyzowy od zakupionego samochodu (jak wyżej: 3,1% od wartości samochodu o pojemności skokowej do 2000 cm3 lub 18,6% od wartości samochodu o pojemności powyżej 2 l)

- gdy kupiliśmy nowy samochód prosto z salonu. Wtedy płacimy tylko podatek VAT doliczony do ceny samochodu.

- gdy jesteśmy osoba niepełnosprawną, posiadającą orzeczenie o znacznym albo umiarkowanym stopniu niepełnosprawności (niezależnie od schorzenia) lub o lekkim stopniu niepełnosprawności w związku ze schorzeniami narządów ruchu (warunkiem do zwolnienia z podatku PCC jest zakup samochodu na własne potrzeby)

Podatek PCC-3 - jak zapłacić

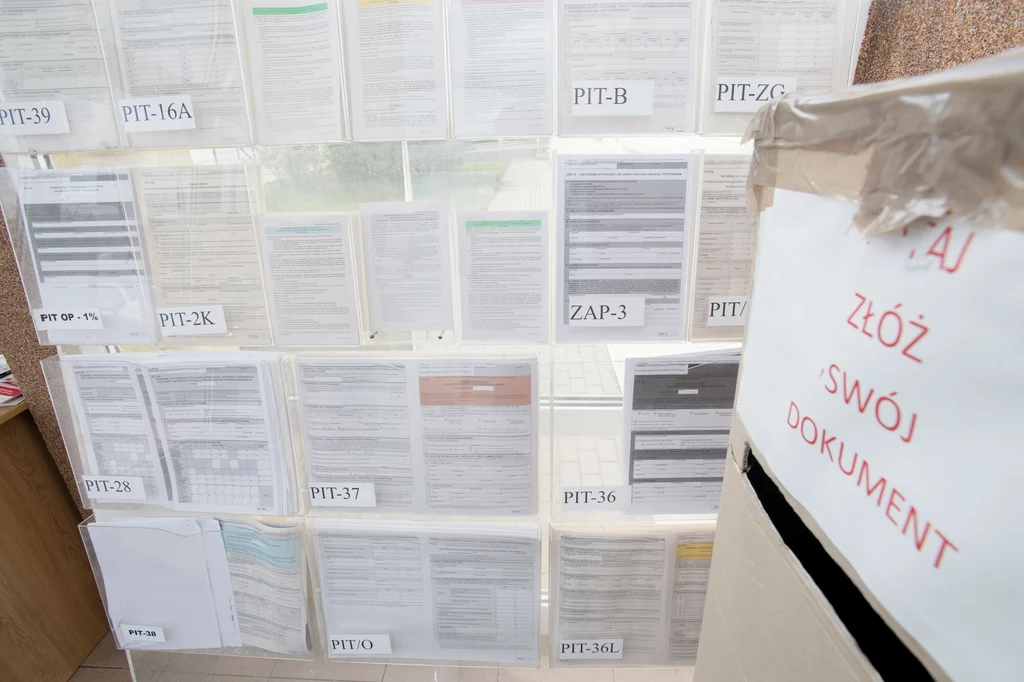

Aby zapłacić podatek PCC-3 należy pobrać ze strony urzędu skarbowego formularz PCC-3 i wypełnić go i złożyć w okienku urzędu skarbowego. Można to oczywiście zrobić też na miejscu, korzystając z gotowych druków. Deklarację PCC-3 możesz również wysłać pocztą lub drogą elektroniczną.

Podatek PCC-3 powinniśmy opłacić w ciągu 14 dni od zawarcia umowy kupna-sprzedaży. Opłaty można dokonać za pomocą przelewu tradycyjnego lub oczywiście elektronicznym, albo zapłacić go w kasie Urzędu Skarbowego.

Ile wynosi kara za nieopłacenie PCC-3 w 2023 roku?

Grzywna za nieopłacenie podatku PCC-3 jest uzależniona od wysokości płacy minimalnej, przy czym może stanowić od jednej dziesiątej wysokości płacy minimalnej, aż do pułapu 20-krotności płacy minimalnej. Wysokość płacy minimalnej ustalona na rok 2023 wynosi 3490 zł, czyli kwota kary może wynosić od 349 zł do kosmicznych 69 800 zł. Obowiązujące widełki są naprawdę imponujące, choć trzeba pamiętać, że urzędnicy rzadko kiedy sięgają po kary z wyższej półki. Surowe kary dostają głównie ci, którzy unikają opłacenia podatku mimo wielokrotnych upomnień i ponagleń.

Czy można uniknąć kary za nieopłacenie PCC-3 w terminie?

Nieopłacenie podatku PCC-3 nie zawsze jest próbą oszustwa skarbowego i celowego uchylania się od podatku, ale czasem wynika z niewiedzy lub zapominalstwa. Jeśli nie zapłacimy podatku w terminie, możemy uniknąć kary składając czynny żal - pewnego rodzaju podanie w formie pisma urzędowego wyjaśniającego powody niedopilnowania obowiązku opłacenia podatku i zawarcia w nim również prośby o uchylenie kary oraz deklaracji opłacenia należnego podatku. Jeśli urząd przychyli się do tej prośby będziemy mogli opłacić sam podatek, bez konieczności naliczania nam dodatkowej kary za spóźnienie.