Ranking firm ubezpieczeniowych

Publikujemy najnowszy raport Rzecznika Ubezpieczonych dotyczący skarg na ubezpieczycieli komunikacyjnych.

Już wkrótce odszkodowanie z polisy OC będziemy dostawali od swojego ubezpieczyciela, a nie jak obecnie z firmy, w której ubezpieczył się sprawca kolizji. Tym bardziej warto więc przyjrzeć się ubezpieczycielowi, zanim kupimy u niego polisę.

Zgrzyt przy wypłacie

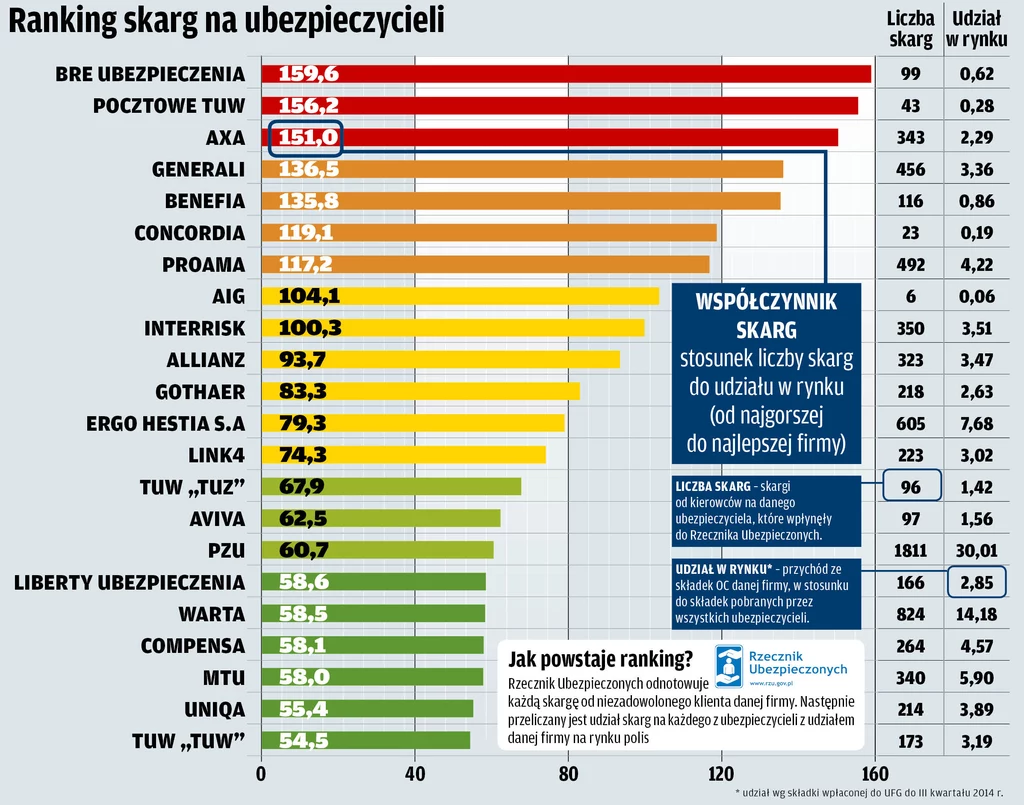

Tymczasem firmy chętnie pobierają składkę od swoich klientów, ale już z mniejszym entuzjazmem wypłacają im odszkodowania. Na szczęście, ci mogą się bronić. W skutecznej walce z firmami ubezpieczeniowymi pomaga za darmo Rzecznik Ubezpieczonych. Ubezpieczenia komunikacyjne od początku istnienia urzędu stanowią największą liczebnie grupę skarg na ubezpieczycieli. W 2014 r. o pomoc zwróciło się ponad 7 tys. kierowców, z czego około 6 tys. skarg związanych było z polisami OC. Wynika to głównie z faktu, że są to i zapewne będą w przyszłości najczęściej zawierane umowy ochrony, choćby z racji obowiązku zawarcia umowy OC pojazdu oraz masowego charakteru pozostałych rodzajów polis komunikacyjnych (AC, NNW, assistance). Każda ze skarg jest skrupulatnie odnotowywana - to właśnie na tej podstawie Rzecznik sporządza raport dotyczący zażaleń wpływających na ubezpieczycieli. Jednak sama liczba skarg, a dokładnie procentowy ich udział na danego ubezpieczyciela w stosunku do pozostałych, byłaby krzywdząca dla największych firm. Z tego powodu udział skarg został porównany z udziałem w rynku danej firmy. Dzięki temu można wyciągnąć prawdziwe wnioski co do faktycznej uczciwości danego ubezpieczyciela i częstotliwości występowania problemów z odzyskaniem odszkodowania.

Skargi kierowców

Jakie problemy najczęściej zgłaszają kierowcy? Zwykle skarżą się na brak możliwości uzyskania pełnej rekompensaty za wynajem pojazdu zastępczego, prawa osoby poszkodowanej do decydowania o wyborze części stosowanych do naprawy pojazdu, zasadności stosowania przez ubezpieczycieli amortyzacji części, problematykę wypłaty odszkodowania z tytułu utraty wartości handlowej pojazdu oraz koszty związane z holowaniem i parkowaniem pojazdu. Klienci skarżą się także na konieczność opłaty składki jednego pojazdu w dwóch firmach, mimo że w takim przypadku można rozwiązać jedną z polis. Sporo skarg dotyczy także opieszałego prowadzenia postępowań likwidacyjnych.

Oto zestawienie skarg kierowców na poszczególnych ubezpieczycieli komunikacyjnych.

Gdzie szukać pomocy?

Jeśli ubezpieczyciel nie chce zapłacić za szkodę lub zaniża jej wysokość, warto skorzystać z bezpłatnej pomocy Rzecznika Ubezpieczonych. Reprezentuje on także interesy kierowców. W celu uzyskania porady wystarczy skontaktować się z ekspertem biura lub skierować do rzecznika wniosek o interwencję. Jego biuro mieści się w Warszawie, Al. Jerozolimskie 87, tel. 22 333-73-26, www.rzu.gov.pl.

Problemy, na które najczęściej skarżą się kierowcy oraz sposoby walki z ubezpieczycielem

Odmowa zastosowania nowych części

PROBLEM: ubezpieczyciele obniżają ceny części z powodu ich wieku czy zużycia eksploatacyjnego (amortyzacji). W przypadku wyliczania kosztów naprawy pojazdu w ramach OC sprawcy kolizji czy wypadku, firmy ubezpieczeniowe z założenia obniżają cenę części, bo są one zużyte. W związku z tym poszkodowany kierowca dostaje np. 400 zł za uszkodzony reflektor, mimo że taki w sklepie kosztuje 800 zł.

ROZWIĄZANIE: ubezpieczyciel musi zapłacić za nowe części do auta. Jeśli wykaże, że przed szkodą pojazd był mniej warty niż po naprawie, odszkodowanie może obniżyć o kwotę, o jaką wzrosła wartość samochodu. W praktyce zdarza się to tylko w razie naprawy wielu elementów. Wymiana reflektora czy zderzaka na nowy, nawet w leciwym aucie, nie spowoduje, że cena rynkowa pojazdu wzrośnie.

Jeśli ubezpieczyciel zaniży wartość części ze względu na ich zużycie, odwołaj się, powołując się na uchwałę Sądu Najwyższego z 12 kwietnia 2012 r., sygn. III CZP 80/11.

Wycena w oparciu o zamienniki

PROBLEM: najczęściej kierowcy otrzymują odszkodowanie z OC oparte o cenę zamienników, a nie części oryginalnych.

ROZWIĄZANIE: jeśli uszkodzone zostały fabryczne części, ubezpieczyciel musi zapłacić za takie same, gdy:

- auto jest jeszcze na gwarancji i było serwisowane w oparciu o elementy fabryczne

- pojazd nie jest już objęty gwarancją, ale jest serwisowany częściami oryginalnymi

- poszkodowany naprawi samochód z wykorzystaniem części oryginalnych i przedstawi ubezpieczycielowi fakturę lub rachunek za naprawę

Uwaga! Ubezpieczyciel może zapłacić za części produkowane dla danej marki, ale bez jej logo, lecz musi przedstawić zaświadczenie producenta o tym, że elementy te wytwarzane są zgodnie ze standardami danej marki. Najtańsze zamienniki mogą być stosowane tylko jeśli oryginalna część była mocno wyeksploatowana.

Jeśli ubezpieczyciel kwestionuje prawo do nowych części, odwołaj się, powołując się na uchwałę Sądu Najwyższego z 12 kwietnia 2012 r., sygn. III CZP 80/11.

Brak zapłaty za auto zastępcze

PROBLEM: dość częstym powodem odmowy zapłacenia za auto zastępcze jest możliwość korzystania przez poszkodowanego z komunikacji publicznej. Ubezpieczyciel nie bierze pod uwagę, że właściciel auta przed szkodą nie jeździł np. do pracy autobusem.

ROZWIĄZANIE: jeżeli poszkodowany nie może używać własnego auta, musi dostać zwrot kosztów poniesionych na samochód zastępczy o podobnej klasie. Dotyczy to okresu remontu pojazdu poszkodowanego lub czasu niezbędnego do zakupu innego auta. Uwaga! Jeśli poszkodowany ma inny pojazd, nie przysługuje mu auto zastępcze.

Jeśli ubezpieczyciel kwestionuje prawo do auta zastępczego, odwołaj się, powołując się na uchwałę Sądu Najwyższego z dnia 17 listopada 2011 r., sygn. III CZP 05/11.

Odmowa rozwiązania podwójnego OC

PROBLEM: zdarza się, że ubezpieczyciel nie chce rozwiązać jednej z polis OC, która została automatycznie przedłużona. Kierowca za jedno auto płaci u dwóch ubezpieczycieli.

ROZWIĄZANIE: w przypadku umów zawartych po 11 lutego 2012 r., jeżeli auto jest w tym samym czasie ubezpieczone w dwóch lub w kilku firmach i przynajmniej jedna z umów zawarta została automatycznie (przedłużyła się), taką polisę można rozwiązać. W interesie kierowcy jest, aby umowę wypowiedzieć możliwie prędko, gdyż za czas, gdy polisa obowiązywała, ubezpieczyciel może domagać się zapłaty składki.

Jeśli ubezpieczyciel nie chce rozwiązać umowy, odwołaj się, powołując się na art. 28a ustawy o ubezpieczeniach obowiązkowych, UFG i PBUK.

Tekst: Sebastian Sulowski, zdjęcia: producenci, archiwum